Politika faizi, mevduat faizi, reel faiz... Hangi faiz oranı ne anlama geliyor?

Cumhurbaşkanı Erdoğan'ın faiz karşıtı açıklamaları, uzun süredir devam ediyor. Bu doğrultuda Merkez Bankası'nın politika faizi yüzde 19'dan yüzde 14'e kadar da çekildi.

Ancak yeni modele bakıldığında, dövize endekslenmiş bir hesapta Türk Lirası tutmanın getirisi, yukarıda örneğini verdiğimiz "yüzde 16'lık" mevduat faizinin getirisinden kat be kat daha fazla.

Örtülü faizin ne seviyede olduğu, vade sonundaki dolar kuru görülmeden anlaşılmayacak gibi.

Faiz meselesi yeni ekonomik model açıklanmadan önce ziyadesiyle kafa karışıklığına yol açıyordu.

"Politika faizi yüzde 14'se mevduat faizleri neden yüzde 16 seviyelerinde ya da kredi maliyetleri neden yüzde 20'lere kadar çıkıyor?" sorusu, "yeni ekonomik model" öncesinde de ekonominin gündemindeydi.

Hangi faiz ne anlama geliyor?

Faiz için kullanılan en yaygın tanım, "paranın fiyatı"dır.

Strateji ve Bütçe Başkanlığı'nın yayımladığı 2021-2023 Bütçe Hazırlama Rehberi ise faizi, "ödünç alınan paranın kullanımı karşılığında yapılan ödeme" olarak açıklıyor.

Ekonomistin de terzinin de seyyar satıcının da her ay "yeni dizi bölümü bekler gibi" beklediği faizden, yani Merkez Bankası'nın politika faizinden başlayalım anlatmaya.

1. Politika faizi

Merkez Bankası, bankalar, dolayısıyla piyasaya kaynak (fon) sağlarken üç farklı yol kullanıyor:

- Bir haftalık repo faizi,

- Gecelik fonlama faizi

- Geç likidite penceresi (GLP) faizi

Sözü çok fazla uzatmamak adına bu üç faiz oranından yalnızca, TCMB'nin "politika faizi" kabul ettiği, bir haftalık repo faizini açıklayalım.

Adı üzerinde, bir hafta vadesi olan bir para politikası enstrümanından bahsediyoruz.

Repo da "kısa vadeli menkul kıymetin, belirli bir dönem sonunda ilk satıcısı tarafından geri alınmasını açıklayan satış işlemi" anlamına geliyor.

TCMB, 1 hafta vade ile repo ihalesi açıyor, bankalar ellerindeki tahvil ve bonoları TCMB'ye verip karşılığında para alıyor ve vade sonunda parayı iade edip kâğıtlarını geri alıyor.

TCMB bu araçla banka ve finans kurumlarının piyasada uyguladığı faiz oranlarını, bankalardan alınan kredilerin miktarını, hisse senedi ve döviz gibi varlıkların fiyatlarını etkileyebiliyor.

2021 içerisinde yüzde 19'a kadar çıkan politika faizi, eylülden bu yana devam eden faiz indirimi politikasıyla yüzde 14'e kadar çekildi.

2. Reel faiz

Reel faizi açıklamak için birden fazla faiz çeşidinden de bahsetmek gerek.

Bunlardan ilki nominal faiz.

Bankada bir mevduat hesabı açtırdınız. Bankanın mevduatınıza uygulayacağı faiz oranına nominal faiz deniyor.

Çoğunlukla yıllık olarak açıklanan nominal faiz oranı günlük ya da aylık da olabiliyor.

Örneğin Türkiye'de mevduat faiz oranlarını yıllık, ancak tüketici kredisi veya konut kredisi faiz oranlarını aylık olarak belirleniyor.

Net nominal faiz ise nominal faiz getirisinden yapılan kesintiler sonrası elde kalanı açıklıyor.

Buradaki kesinti ise bankaların açıkladığı nominal faizden vade sonunda kesilen gelir vergisi stopajı.

Örneğin bir yıla kadar vadeli hesaplarda yüzde 3 vergi stopajı kesiliyor. Bir yıldan uzun vadeli hesaplarda ise bu oran sıfır.

Şimdi de reel faize geçelim.

Kabaca açıklamak istersek reel faiz, belli bir vadedeki mevduatın getirisinin aynı zaman dilimindeki enflasyon oranının üstünde olması anlamına geliyor.

Yani reel faiz oranının enflasyonu yenecek bir getiri getirmesi, paranın da satın alma gücünü koruması gerekiyor.

Eğer getiri, enflasyonun üstünde olmazsa bu durumda enflasyon, yatırımların getirisini eritmiş, bir başka tabirle negatif reel faiz getirisine geçilmiş oluyor.

Eski Hazine Müsteşarı, Ekonomist Dr. Mahfi Eğilmez, "Kendime Yazılar" adlı bloğunda reel faizi, "Nominal faizden enflasyonun etkisinin giderilmesi yoluyla hesaplanan faizdir" şeklinde açıklıyor.

Yani bir anlamda vade sonunda elinize bir faiz getirisi geçiyor ve bu getiri, satın alma gücündeki değişimden arındırılıyor. Bu hesaplama sonunda reel faiz elde ediliyor.

Eğilmez'in açıklamasına göre burada hesaba katılması gereken enflasyon, paranın yatırıldığı anda geçerli olan oran değil. Dönem sonunda geçerli olması beklenen enflasyon oranı.

Eğilmez konuyu, şu örnekle açıklıyor:

Reel faiz şöyle bir formülle hesaplanıyor: Reel faiz = (1 + Net Nominal Faiz) / (1 + Beklenen Enflasyon) -1

Bankanın yıllık mevduata yüzde 17 nominal faiz verdiğini düşünelim. Bunun gelir vergisi stopajı sonrası net oranı yaklaşık yüzde 16,50.

Mevduat hesabının açıldığı tarihte aylık enflasyon oranı yüzde 12 olsun. Bir yıllık vade sonunda bunun yüzde 11,5 olmasının beklendiğini varsayalım. Bu durumda reel faiz = (1 + 0,165) / (1 + 0,115) – 1 = 0,04.

Yani yaklaşık yüzde 4 pozitif reel faiz, 10 bin lirası olan kişiye 400 liralık reel getiri.

Şayet, yıl sonunda enflasyon beklendiği gibi değil de mesela yüzde 18 oranında çıkarsa o zaman reel faiz = (1 + 0,165) / (1 + 0,18) -1 = - 0,01 Yani yaklaşık yüzde 1 oranında negatif reel faiz

.

3. Mevduat faizi

Mevduatın sözlükteki karşılığı, bir bankaya, faiz karşılığında ve belli bir süre sonunda ya da istenildiğinde geri alınmak koşuluyla yatırılan para.

Banka hesabı açtırırken, hesaba yatırdığınız para diyerek açıklamak da mümkün.

Bu para, vadelerine göre ikiye ayrılıyor: Vadesiz mevduat ve vadeli mevduat.

Vadesiz mevduat, sizin banka ATM'lerinden istediğiniz zaman çekebildiğiniz paranız. Buna herhangi bir faiz işlemiyor.

Vadeli mevduatta ise faiz ve bu vadeyi ne kadarlık belirleyeceğiniz devreye giriyor.

10 Aralık 2021 itibarıyla Türkiye'de 5,5 trilyon liralık vadeli ve vadesiz mevduatın yaklaşık yüzde 63'ü döviz cinsinden.

Vadeli mevduatların üçte ikisi ise ortalama 1,3 ay arası vadede toplanmış durumda.

Nominal faizin kullanılarak hesaplandığı mevduat faizleri ise hâlihazırda yatırılan ana para, banka ve vadelere göre yüzde 13 ile yüzde 19 arasında değişiyor.

Merkez Bankası'nın verilerine göre 10 Aralık itibarıyla 1 aya kadar vadeli TL mevduatların yıllık faizi yüzde 14,80, üç aya kadar vadelilerin ise yüzde 16,30 oldu.

Bir yıl ve daha uzun vadeli TL mevduatlar için ise ortalama faiz yüzde 13,15'ti.

Elbette ki yukarıda bahsettiğimiz gibi bu faiz getirilerine stopaj da uygulanıyor. TL mevduatlarda altı aya kadar kesilen stopajın oranı yüzde 5. Bu dolar ve Euro mevduatı olunca yüzde 20'ye kadar çıkıyor.

4) Kredi faizi

Gerçek ve tüzel kişilerin, bankalardan kullandıkları krediye ödedikleri faize, kredi faizi deniyor.

Bu krediler bazen ticari kredileri olabiliyor. Bazen de bireysel tüketiciler için taşıt, konut ya da ihtiyaç kredileri.

Merkez Bankası'nın verilerine göre 10 Aralık itibarıyla TL üzerinden açılan ihtiyaç kredilerinin faiz oranı ortalama yüzde 25,26.

Taşıt kredilerinin yüzde 24,24 ve konut kredilerinin ise yüzde 17,17. İhtiyaç, taşıt ve konut dahil toplam tüketici kredilerinin ortalama faiz oranı ise yüzde 23,17.

5) Tahvil faizi

Şimdi ise piyasa ağzıyla bir kelime söyleyelim: DİBS

Esasında bir kelime değil bir kısaltma olan DİBS, Devlet İç Borçlanma Senedi demek.

Yani halk dilindeki tanımıyla devlet tahvilleri ve hazine bonoları.

Devlet, kaynak yaratmak adına diğer devlet kademelerine ve bu kademeler dışında kalan kesimlere borçlanabiliyor.

Nasıl?

Devlet Tahvili (vadesi 1 yıl ve daha uzun) ve Hazine Bonosu (vadesi 1 yıldan kısa) gibi değerli kağıtlarla.

Yukarıda bahsedilen kurumlar bu kağıtları alıyor. Para, devlette bir süre kalıyor. Tahvil ve bonoların vadesi geldiğinde devlet, kağıtlar için aldığı parayı faiziyle birlikte ödüyor.

Bu değerli kağıtların ihracı Hazine tarafından ihale yöntemiyle yapılıyor. Faiz de bu ihalelerde belirleniyor.

Ekonomist Mahfi Eğilmez'in kendi blogunda da aktardığı gibi birinci elden bu ihalelere katılan bankalar tahvilleri alıyor, daha sonra bir bölümünü piyasada satıyor. Böylece piyasada DİBS için ikinci el fiyatı ve faizi oluşuyor.

Vadesi iki yıl olan, 3 veya 6 ayda bir kupon ödemeli, alım satım olarak çok işlem gören devlet tahvilinin ikincil piyasadaki faizine de gösterge faiz deniyor.

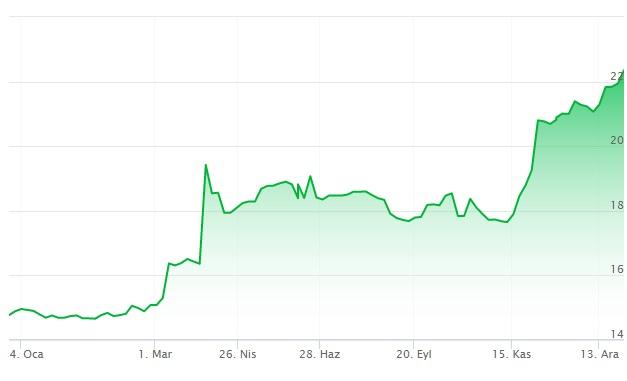

İki yıllık tahvil faizlerinin son bir yıldaki değişimi/ Kaynak: doviz.com

Tahvil faizleri neden politika faizinin 10 puan üzerinde?

21 Aralık itibarıyla Türkiye'nin iki yıllık devlet tahvilinin faizi yüzde 22,93, beş yıllık tahvil için bu oran yüzde 24,19, 10 yıllık tahvil için ise yüzde 23,58.

Tahvil faizinin, TCMB Politika faizinin en az 10 puan üzerinde olması ne anlama geliyor?

Bir ülkenin değerli kağıtları, ülkede konjonktür düzeldikçe tercih edilir.

Yatırımcı hele ki 10 yıllık tahvile 10 yıl gibi uzun süreli bir yatırım yapıyorsa, 10 yıl sonrasını az çok tahmin etmek ister.

Tahvil yatırımcısının en büyük düşmanı ise enflasyon.

Zira enflasyon artarsa, vadesi dolduktan sonra yapılacak tahvil ödemelerinin getireceği kazanç da erimiş olacak. Bir ürünün 10 yıl önceki ve 10 yıl sonraki fiyatları arasında fark oluşacak.

Bu nedenle enflasyon beklentisi artınca, tahviller daha az talep ediliyor, tahvil arzı artıyor fiyatları düşüyor, bu da tahvil faizini yukarı çekiyor.

"Tahvil fiyatı artarken tahvil faizi düşer, tahvil fiyatı düşerken tahvil faizi artar" diyen Mahfi Eğilmez, kendi internet sitesinde bu durumu şöyle açıklıyor:

Diyelim ki 100 TL değerindeki tahvili 95 TL'ye aldınız.

Bu durumda o tahvilin faizi ((100 – 95) / 95)= Yüzde 5,3 olur.

Tahvilin değerinin 97 TL'ye yükseldiğini düşünelim.

Bu durumda tahvilin faizi ((100 – 97) / 95) = Yüzde 3,2'ye düşmüş olur. Yani tahvil değer kazandıkça faizi düşer.

Diyelim ki 100 TL değerindeki tahvili 97 TL'ye aldınız.

Bu durumda o tahvilin faizi ((100 – 97) / 97) = Yüzde 3,1 olur.

Tahvilin değerinin 95 TL'ye düştüğünü varsayalım.

Bu durumda tahvilin faizi ((100 – 95) / 97 )= Yüzde 5,2'ye yükselmiş olur. Yani tahvil değer kaybettikçe faizi yükselir.

"Faiz artınca 'Memleket biraz hale yola girdi' denilerek tahvil faizleri düşüyor"

Bilkent Üniversitesi Öğretim Üyesi Prof. Dr. Refet Gürkaynak, YouTube kanalında yayınladığı son videosunda hükümetin açıkladığı yeni ekonomik model "Kur Korumalı TL Vadeli Mevduat"ı değerlendirdi.

Gürkaynak'a göre gelecek dönemlerde bir kur artışı olmaması durumunda bu modelin, Türk Lirası'nın değerini artırabileceğini ancak kur atağı olursa istenmeyen sonuçlar doğabileceğini söylüyor.

Geçtiğimiz üç ayda Dolar/TL kurunun iki katına çıktığına şahit olduğumuzu hatırlatan Gürkaynak, bunun yine olması durumunda, mevduat getirisi-kur getirisi farkını ödeyecek Hazine'ye çok ciddi bir borç yükleneceğini hatırlattı.

"Sadece politika faizini artırmış olsalardı bunun Hazine'ye doğrudan etkisi: Hazine tüm borçlanmasını (tahvil ihraç ediyorsa) yalnızca artan faiz üzerinden yapacaktı" diyen Gürkaynak, "Eğer piyasalarda dövizin artacağı yönünde endişe olur ve dövize hücum başlarsa, kur uçar giderse Hazine'ye inanılmaz bir yük binecek" değerlendirmesini yaptı.

Gürkaynak, Merkez Bankası'nın politika faizini artırdığında Hazine'nin borçlanma faizinin düştüğünü, bunun gerekçesinin de "Memleket biraz hale yola girdi, burada aklı başında işler yapılıyor" algısı olduğunu ifade etti.

"Merkez Bankası bankalara yüzde 14 faizle borç veriyor, bankalar da aldıkları parayı yüzde 22 faizle Hazine'ye borç veriyor"

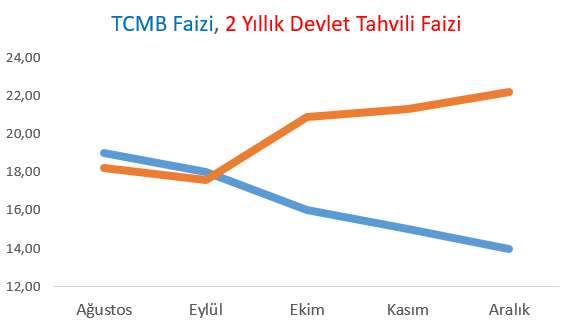

17 Aralık'taki blog yazısında TCMB'nin politika faizini düşürmesinin tahvil faizlerini ciddi oranda yükselttiğini söyleyen Eğilmez, "Merkez Bankası bankalara yüzde 14 faizle borç veriyor, bankalar da aldıkları parayı yüzde 22 faizle Hazine'ye borç veriyor. Ve biz buna model diyoruz" dedi ve aşağıdaki grafiği paylaştı.

Kaynak: Kendime Yazılar/Mahfi Eğilmez

Neden piyasanın faizleri, Merkez Bankası faizinin üzerinde?

Görüldüğü gibi piyasanın kredi oranları, Merkez Bankası'nın faizinin hayli üzerinde.

Peki bu neden oluyor?

"Enflasyon ve/veya enflasyon beklentileri", bu sorunun cevabı olarak karşımıza çıkıyor.

TOBB Ekonomi ve Teknoloji Üniversitesi Profesörü Fatih Özatay, 24 Kasım'da bu konuyla ilgili bir makale kaleme almıştı.

"Marifet politika faizini değil, piyasa faizini düşürebilmek" başlığıyla Yetkin Report'ta yayımlanan makalede ülke riskine değiniyor.

Türkiye'de riskin, ekonominin durumuna, uygulanan/uygulanacak ekonomi politikalarına ve dış politikaya bağlı olduğunu söylüyor.

"Ekonomik açıdan riskinizi yükselten neyse onun üzerine gitmeniz gerekir. Para politikanız bozuktur; düzetmelisiniz. Uzatmaya gerek yok" diyen Özatay, "Riski düşürürseniz, faizi düşürebilirsiniz, enflasyon da bu ortamda düşer. Yani düşük faiz, düşük enflasyon, düşük riskle mümkün" değerlendirmesini yapıyor.

Basit bir televizyon örneği veriyor Fatih Özatay. Tasarruf sahibinin televizyonunu yenilemesi mi yoksa o parayı vadeli hesaba mı yatırması gerektiği sorusunu soruyor ve devam ediyor:

Gelin bir 'bakkal' hesabı yapalım. Televizyonu şimdi alırsa 5000 lira vermesi gerekiyor.

Bir yıl vadeli mevduat faizi (net) yüzde 10 olsun. 5000 lirayı bir yıl vadeli yatırırsa bir yıl sonra 5500 lirası olacak.

Televizyonun fiyatı bir yıl sonra yüzde 10'un altında artarsa bu işten kazançlı çıkacak; beklediğine değecek.

Oysa yüzde 10'un üzerinde olursa televizyon enflasyonu, bir yıl sonra televizyonu alamayacak. Mesela televizyon enflasyonu yüzde 20 ise, bir yıl sonra televizyonun fiyatı 6000 lira olacak.

Bir yıl beklediğine mi yansın televizyonu satın almak için 500 lira daha bulması gerektiğine mi?

Özatay, bu nedenle üç unsurun çok etkili olduğunu söylüyor: Enflasyonun ne kadar olacağı ile ilgili beklenti, mevduat faizi ve bir yıl beklemeye değecek bir getiri beklentisi.

Tüketici bu unsurlardan ilkini bilmiyor.

Enflasyonun bir yıl sonra ne kadar olacağı hakkında bir bekleyiş oluşturması gerekiyor.

İkinci unsur şu andaki bir yıl vadeli mevduat faizi olduğu için onu biliyor.

Üçüncüsü ise enflasyondan arınmış ne kadarlık bir faizin onu ‘keseceği' ile ilgili: Yüzde 1'e mi razı olur, yüzde 2'ye mi?

Mevduat faizi, kredi faizi ya da tahvil faizlerinden hiçbirinin Merkez Bankası'nın faizi olmadığına dikkat çeken TOBB Ekonomi ve Teknoloji Üniversitesi Öğretim Üyesi, "Merkez Bankası'nın belirlediği faiz gecelik ya da haftalık faiz. Oysa 10 yıl vadeli tahvil faizinden, bir yıl vadeli mevduat faizinden ya da beş yıl vadeli kredi faizinden söz ediyoruz. İşin püf noktası burada ortaya çıkıyor" diyor ve ekliyor:

Uygulanan ekonomi politikası, bu arada elbette uygulanan para politikası, risk primini ve enflasyon bekleyişlerini düşürebilmeli.

Merkez bankalarının çoğu ülkede temel görevi enflasyonla mücadele etmek.

Buna uygun davranıyorsa merkez bankası risk priminin ve uzun vadeli faizlerin düşmesini sağlar.

Uygunluk şu demek: Politika faizini yükseltmesi gerekiyorsa yükseltmeli, düşürmesi gerekiyorsa düşürmeli.

Sonuçta risk primi ve uzun vadeli faizler düşer. Enflasyon da.

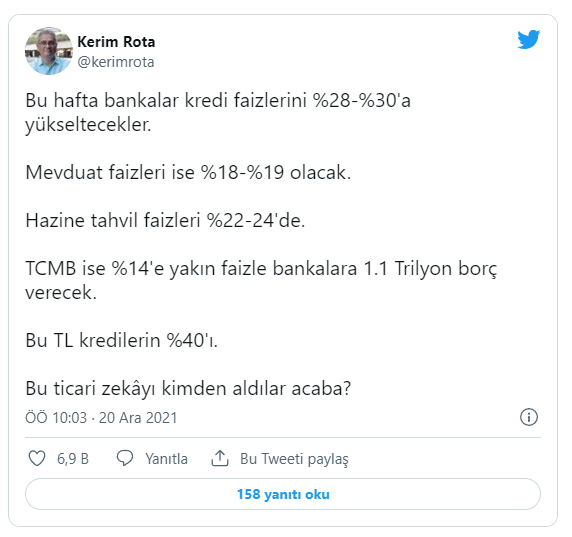

Gelecek Partisi Ekonomi Politikaları Başkanı, Ekonomist Kerim Rota, 20 Aralık'ta Twitter hesabından yaptığı açıklamada yükselen piyasa faizlerini eleştirmişti.

Merkez Bankası'nın yüzde 14 faizle bankalara 1,1 trilyon lira borç vereceğini söyleyen Rota, bankaların kredi faizlerini yüzde 28-30 aralığına çekeceğini, mevduat faizlerinin ise yüzde 18 ila 19 olacağını söylemişti.

Bakmadan Geçme